不動産投資のシミュレーションは大事!小学生でもわかるように説明してシリーズ3

利回り・相場価格も一目でわかる中古マンションの最新情報が欲しい方必見!

◎中古マンションの最新情報を毎日メールで受け取る!投資用物件や実需用にも対応。「Dr.Assetレコメンダー」はコチラから(無料です)

※今、話題のChat GPTに下記の質問事項を聞いてみました。こちらの記事はあくまでChat GPTに聞いてみたものを提示しております。記事内容に関しては、読者自身の判断にお任せいたします。あらかじめご了承ください。

不動産投資をしたいけど、自分である程度のシミュレーションをしたいです。

アドバイスはありますか?

話題のChat GPTに聞いてみましょう!小学生でもわかるように説明してもらいましょう!

目次

まずは、おさらい!不動産投資の節税に関わる税金

不動産投資における節税に関わる主な税金は以下の通りです。

- 所得税:

- 賃貸収入:

- 賃貸収入からは、支出や債務の利息を差し引いた「純賃貸収入」が課税対象となります。

- 管理費、修繕費、固定資産税、保険料などの経費が差し引かれることで、課税額を軽減することができます。

- 売却益:

- 不動産を売却した際の利益に対しては、キャピタルゲイン税が課される場合があります。所有期間によって課税率が異なることがあります。

- 減価償却:

- 不動産を取得した場合、その価値は経年劣化するため、その価値の減少分を経費として計上することができます。

- 相続:

- 不動産の相続に際しては、相続税がかかる場合があります。相続税の軽減策や免除などを利用することで節税効果が得られる場合があります。

- 賃貸収入:

- 固定資産税:

- 不動産を所有している場合、年に一度固定資産税を支払う必要があります。ただし、これは経費として差し引ける場合があります。

- 消費税:

- 不動産の売買や賃貸契約には消費税がかかる場合があります。ただし、特定の条件下で軽減税率が適用される場合があります。

- 住民税:

- 不動産を所有する場合、住民税がかかる場合があります。

- 法人税:

- 不動産を法人が所有する場合、法人税がかかります。法人税の税率は個人の所得税とは異なるため、節税の余地があります。

所得税・住民税・相続税のポイント

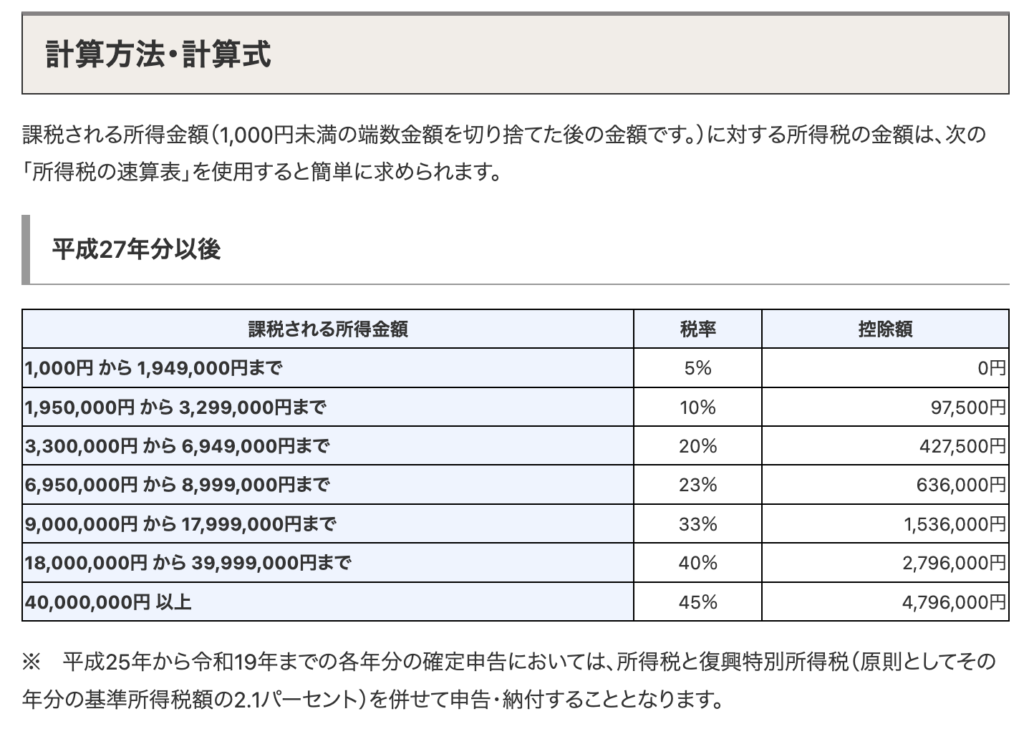

1. 所得税: 所得税は1年間に得た収入から所得控除を差し引いて計算される税金です。日本の所得税は収入が多いほど税率も高くなる仕組みで、7段階(5%から45%)に分かれています。不動産投資で赤字になった場合は、その損失を他の収入から差し引くことができ、税金を少なくできる特典があります。

2. 住民税: 住民税は1月1日時点で居住している場所の都道府県と市区町村に納める税金です。所得割や均等割などがあり、前年度の所得に基づいて計算されます。不動産投資の場合、正確な経費計上や損益通算、建物の法定耐用年数に基づく減価償却などを適切に行うことで、節税効果を期待できます。

3. 相続税: 相続税も所得税と同様に累進課税が採用されており、相続財産の評価額が基礎控除額を超えた場合に課税されます。不動産を相続する場合、現金よりも節税の可能性があります。相続時の不動産の評価方法については、一般的な基準を参考にすると良いでしょう。

引用:国税庁https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

不動産投資のシミュレーションの種類は?

不動産投資のシミュレーションは、投資家が将来のリターンやリスクを予測し、計画的な投資を行うために重要です。以下に一般的な不動産投資のシミュレーションの種類を紹介します。

- キャッシュフローシミュレーション:

- 家賃収入、支出(管理費、修繕費など)、ローンの返済などを考慮し、不動産投資物件からのキャッシュフローを予測します。

- 税金や保険料なども含めた正確な数字で行います。

- キャピタライゼーションレートの計算:

- 物件の売却時の価値を予測し、それを元にキャピタライゼーションレートを計算します。

- 利回りの計算:

- 物件の年間収益を物件価格で割ったもので、投資の収益率を示します。

- 修繕・リフォームのコスト見積もり:

- 物件の状態や将来的な修繕やリフォームの必要性を考慮し、それにかかる予想コストをシミュレーションします。

- リスク評価:

- 市場の変動やテナントの入れ替わりなどのリスク要因を考慮し、リスクを評価します。

- ローンシミュレーション:

- ローンを利用する場合、月々の支払い額や利子の部分を計算します。

- キャピタルゲインの予測:

- 物件の将来的な価値の上昇を予測し、キャピタルゲインを見積もります。

- 節税効果のシミュレーション:

- 不動産投資における節税効果を計算し、実際の収益を最大化する方法を探ります。

1.のキャッシュフローシミュレーションの深堀りポイント

ざっくりとしたシミュレーションも大事ですが、細かくシミュレーションも出来たらしてみましょう。例えば、賃料が10年後に10%下落し、さらに10年に1度の設備修繕費が10万円かかる場合のキャッシュフローシミュレーションまで考えれるとより正確です。

- 家賃の下落率(新築から10年で5%~10%程度の下落)

- 毎年の固定資産税・都市計画税(築浅3000万円の物件で年約8万円前後)

- 毎年の確定申告の外注費(年3万円~4万円)

- 退去時の原状回復費・修繕費(数年に1回:5万円~10万円)

- 空室期間中の機会損失(3年ごとに1ヶ月の空室が発生するなど)

- エアコンや水回りの修繕費(5年~10年に1回:5万円~10万円)

- 返済期間中のローン金利上昇(5年後・10年後に0.5%~1%アップするなど)

- 売却譲渡税(減価償却分が売却益として課税対象になる)

- 売却時に仲介会社利用する際の手数料(売却額×3%+6万円)

8.節税効果のシミュレーションについて深堀り 所得税のシミュレーション方法

- 所得とは?

所得とは、収入から経費を差し引いた金額のことです。不動産投資の場合、所得は「家賃などの収入 – 経費」で計算されます。 - 過累進税率

所得税は、所得が高くなるほど税率が上がる仕組みを持っています。つまり、高所得者ほど課税額も高くなります。 - 速算表を用いた計算式

所得税額の計算式は以下の通りです:

所得税額 = 課税所得額 × 税率 – 控除額

所得税の計算方法をわかりやすく説明します。

例えば、ある人の年間の課税所得が100万円で、税率が10%、控除額が50,000円の場合、所得税額の計算は次の通りです。

- 所得税額 = 100万円 × 10% – 50,000円

= 100,000円 – 50,000円

= 50,000円

この場合、100万円の所得に対して所得税は50,000円となります。

以上が、所得税の計算方法の基本です。

8.節税効果のシミュレーションについて深堀り 住民税のシミュレーション方法

住民税は、都道府県や市区町村に納める税金で、所得割と均等割の二つの要素から成り立っています。

- 均等割:均等割は、自治体ごとに異なる一律の金額が差し引かれる部分です。例えば、東京都の場合、区市町村民税が3,000円と都民税が1,000円で、合計で4,000円になります。

- 所得割:所得割は、課税所得に応じて課税される部分です。一般的には、市町村民税(区市町村民税)が6%、道府県民税(都民税)が4%の合計で10%が課税されます。ただし、指定都市の場合は、道府県民税が2%、市町村民税が8%となります。

例えば、ある人の年間の課税所得が100万円とすると、所得割の計算は次の通りです。

- 市町村民税:100万円 × 6% = 60,000円

- 道府県民税:100万円 × 4% = 40,000円

合計で100,000円の所得割がかかります。

最終的には、均等割と所得割の合計が、その年の住民税となります。例えば、東京都の場合、均等割(5,000円)と所得割(100,000円)を合算すると、105,000円がその年の住民税となります。

以上が、住民税の均等割と所得割の計算方法です。ご参考になれば幸いです。

引用:財務省 https://www.mof.go.jp/tax_information/qanda020.html

節税したいなら損益通算と減価償却は知っておくべき

不動産投資で節税をシミュレーションする際は、損益通算と減価償却について理解しておくことが大切です。

不動産投資での節税について、小学生にもわかるように説明します。

損益通算で節税対策

不動産投資では、家賃などの収入から経費を引いたお金が「不動産所得」と呼ばれるものになります。この不動産所得は、給与など他の収入と合わせて全部の収入を合計し、それから税金を計算する仕組みです。

赤字になる場合、つまり収入よりも支出の方が多い場合、その差額を他の収入と合わせて計算し、税金を減らすことができるんです。これを「損益通算」と呼んでいます。

例えば、サラリーマンの人が不動産投資で赤字になった場合、給与所得からその赤字分を引くことで、税金を減らすことができるんです。

具体例:

たとえば、ある人が不動産で10万円の家賃収入があって、経費が8万円かかったとします。この場合、不動産所得は2万円になります。

もし、その人がサラリーマンで給与が30万円だったとしたら、給与所得と不動産所得を合わせた合計所得は32万円になります。

しかし、もし不動産が赤字で、収入よりも経費の方が多かった場合、その差額が給与所得と合算され、所得が減って税金も少なくなるんです。

もし不動産が赤字の場合、具体的な例を使って説明します。

例えば、ある人が不動産を持っています。その不動産からの収入は10万円ですが、支出が12万円かかっています。つまり、収入よりも支出の方が多い状態です。

この場合、不動産の収入から支出を引くと、実際に手に入るお金はマイナス2万円になります。これを「赤字」と呼びます。

もし、この人がサラリーマンで、給与が30万円だったとします。給与所得と不動産所得を合わせると、合計で28万円になります。

しかし、この場合、不動産の赤字分が給与所得と合算されます。つまり、30万円の給与所得から2万円の赤字が引かれて、最終的な所得は28万円になります。

このように、不動産が赤字の場合、給与所得から赤字を引いて、最終的な所得を計算します。これによって、税金を節約することができるんです。

※7年4月1日以降に取得した建物には、毎年、同額の償却費を計上する「定額法」のみが適用されています。

減価償却をわかりやすく教えて

不動産投資における減価償却について、小学生でも理解できるように説明します。

減価償却は、不動産などの財産が使える期間に応じて、その価値を少しずつ減らすことを言います。

法定耐用年数とは、建物などがどれくらいの期間使えるかを示す数字です。例えば、法定耐用年数が30年だった場合、30年間使えると考えます。

定額法では、毎年同じ額の償却費を計算します。これは2007年以降に取得した建物に適用されます。

具体的な計算式は次の通りです:

減価償却費(定額法)=取得価額 × 定額法の償却率

例えば、ある建物を1,000万円で購入し、法定耐用年数が30年だとします。定額法の償却率は1/30(1年あたりの償却率)です。

減価償却費=1,000万円 × 1/30 ≈ 33.3万円

つまり、この建物は毎年約33.3万円ずつ価値が減少することになります。

このようにして、建物の価値の変化を計算します。これによって、節税効果が得られるのです。

不動産投資の失敗例

不動産投資の失敗例とそれから学ぶポイントを、小学生向けにわかりやすく説明します。

- 失敗例1:情報を鵜呑みにする

失敗例1は、「情報をちゃんと調べずに投資を始めてしまうこと」です。不動産投資は、いろいろな情報があるけれど、全部が正しいわけではありません。だから、ちゃんと調べてから投資を始めることが大切です。学び: 投資をする前に、情報をよく調べて、本当に良い投資先かどうか考えることが大切です。 - 失敗例2:デッドクロスが収益を圧迫する

失敗例2は、「収入よりも支払いが多くて利益が出なくなること」です。これは、支払いが多くてお金が足りなくなってしまう状態です。学び: お金のやりくりをよく考えて、収入と支払いのバランスをちゃんと取ることが大事です。 - 失敗例3:知識不足で相続対策を誤る

失敗例3は、「相続対策の知識が足りずに問題が起きること」です。相続対策も大切なポイントですが、知識がないと失敗することがあります。学び: 相続対策をする場合は、ちゃんと知識を得て、正しい方法で行うことが大切です。

まとめると、不動産投資を成功させるには、情報をちゃんと調べて選ぶこと、収入と支払いのバランスを大事にすること、相続対策も知識を持って行うことが大切です。これらのポイントを守ると、成功への第一歩が近づくよ!

◎中古マンションの最新情報を毎日メールで受け取る!投資用物件や実需用にも対応。「Dr.Assetレコメンダー」はコチラから(無料です)

こちらの記事はあくまでChat GPTに聞いてみたものを提示しております。記事内容に関しては、読者自身の判断にお任せいたします。あらかじめご了承ください。

<法人向けソリューションも展開中!>

価格評価付き 自動物件提案サービス「買主追客ロボ」

お客様のニーズに合わせ、市場から幅広く物件を抽出し、自動でご提案します。

「買主追客ロボ」は、営業業務の効率化に課題を抱える企業様向けに開発されたソリューションです。

AIがお客様の興味・関心に基づき、最適な物件を自動で選定・提案することで、業務の負担を軽減し、効率的な追客を実現します。

さらに、物件提案だけでなく、PV数や「お気に入り」登録などの行動データを記録・分析し、AIが継続的に最適化。

これにより、お客様ごとにパーソナライズされた情報を提供できるため、高い成約率が期待できます。

詳しくはこちらからお問い合わせください。

<合わせて読みたい記事はコチラから>